Как «мамкин трейдер» купил кусочек Apple и погорел на вакцине

Написать в редакцию и поделиться своим опытом побудила меня одна из новостей, где говорилось о почти миллиарде долларов, который белорусы вынесли со своих банковских вкладов. «Шта-а?!» — это вопрос не давал покоя. Кому в здравом уме нынче приходит мысль отдавать свои деньги под «ноль с мелочью» процентов годовых? Вроде как цивилизованный мир давно сидит на акциях (особо цивилизованный — на крипте, но это другое). Недавно и я прикоснулся к цивилизации. Понравилось, хотя простым средством заработка это не назовешь. Дальше на своем примере расскажу, как я открыл для себя мир спекуляций на акциях мировых контор и как едва все не профукал. Подсказка: нужно держаться подальше от фармацевтических компаний и ЛГБТ-стартапов.

Зачем это все?

Началось все весной. Уже тогда казалось, что мир улетает в тартарары (ха, до так называемых выборов оставалось месяца четыре). На руках были небольшие накопления плюс греющие карман отпускные. Отчаянно хотелось «по 500». Родилась максимально благородная цель — ничего не делать и чтобы богатство текло рекой. Дело за малым — придумать план.

Как раз вспомнил банковскую рекламу, в свое время из каждого утюга призывавшую «купить кусочек Apple». Речь о возможности участия в торгах на различных фондовых биржах. Порог входа тогда был $2500. Сейчас вроде меньше, но это неправильно — об этом расскажу чуть ниже.

Долго думать не стал, отнес накопления, количество которых точь-в-точь совпало с минимальной суммой взноса. Так я стал мамкиным трейдером. Почему мамкиным? Потому что я был абсолютным дилетантом. До того момента понятия не имел, что такое «дивы», «коррекция», «премаркет», «стакан» и прочее. Сейчас, кстати, тоже не имею. Эй, мне просто нужны мои «по 500», вникать ни во что не хочу!

Так мировой рынок ценных бумаг пополнился очередным, стотысячмиллионным доморощенным «трейдером» со скоромной «котлетой» в наличии. Задача — наспекулировать на $500 ежемесячно, не забывая о банковской комиссии (ее размер может быть разный, но обычно выходит около $15 за полный цикл купли и продажи пакета акций).

Чем я руководствовался

Только логикой. Что может быть проще для любого только что появившегося на свет спекулянта, чем живущая тысячелетиями схема «Продавай дороже, покупай дешевле»? В моем случае была удобная точка входа в виде мирового локдауна. Весной акции компаний покатились вниз, многие подешевели в разы, обновив исторические минимумы.

Решил просто следить за новостями и отталкиваться от трех факторов: сколько те или иные акции стоили до локдауна, на минимуме и в данный конкретный момент. Чем больше диспропорция между «месяц назад» и «сейчас», тем лучше, потому что на восстановлении (в восстановлении сомнений не было) получится больше заработать. Так мне тогда казалось.

Ах да, на Apple я поначалу даже не обратил внимания. Потом выяснилось, что зря. Тогда же у этой компании был не самый провальный график, поэтому стремительного роста я не ванговал. Отдал предпочтение компаниям из традиционных отраслей вроде энергетики и страхования. Они в начале локдауна припали сильнее всего, зато во всю мощь восстанавливались.

Дело оказалось хлопотным и нервным. Две недели отпуска я потратил на то, чтобы сидеть у компьютера и хвататься за сердце каждый раз, когда стоимость купленных бумаг уходила в «красное», то есть снижалась. Здесь же стало очевидным первое необходимое правило: спекулировать можно и нужно только с холодным умом и таким же сердцем. Что-то ушло вниз? Как показал мой микроскопический опыт, рано или поздно акции восстанавливаются, поэтому, если попался в красную ловушку, правильнее всего забить и переждать неприятную ситуацию, а через неделю-две-три все отрастет обратно.

В общем, за первый месяц план я выполнил, получив $534 чистой прибыли и похудев на нервах на 3 килограмма. А потом было много всякого, что в конце концов привело меня к идее разделить все свои скромные средства на три одинаковые кучки. Первую вкладываем в акции, которые растут медленно, но верно. Вторую — в бумаги, которые растут быстрее, но они чуть более рискованные. Третью часть катаю на американских горках, то есть пускаю на авантюры, которые могут или пустить средства по миру, или принести много долларов. Далее — подробнее о каждом способе.

Медленный, но верный заработок

Это «градообразующие» (точнее, «странообразующие») компании, которые сильно пострадали во время локдауна, но по поводу которых не возникают сомнения в том, что их акции вернутся к докризисным временам. Отыгрывают свои позиции они очень медленно, но практически без просадок.

К таким сферам, например, относится банковская. Вероятность того, что власти США позволят «слиться» банкам JP Morgan, Citigroup или Wells Fargo ничтожно мала. Очевидно, что даже в случае замаячившего банкротства власть поддержит на плаву саму суть капитализма.

Возьмем, например, Bank of America. До обрушения акции компании торговались примерно по $35 за штуку, а после обвала — уже по $19—20. За девять месяцев они восстановились до $30, и рост продолжается.

В июне я вложил в одну из таких компаний $1437. Спустя семь месяцев этот же пакет акций стоит уже $1991. Плюс около $20 принесли дивиденды, но я их даже не считаю. То есть чуть более чем за полгода акции принесли около 40% прибыли. Неплохо, хоть и не то, на что я рассчитывал. Зато и потенциал для роста как минимум до «доковидных» времен все еще огромный.

Побыстрее, но есть риски

Сюда я приплел всяких высокотехнологичных гигантов вроде «Горизонт» Apple и Disney. Они за пару месяцев восстановили позиции и традиционно устремились к бесконечному росту.

Можно было с самого начала вложить все деньги в Apple. Больше ничего не продавая и не покупая, не тратя время и нервы, я бы к настоящему времени удвоил свои вложения — у меня был бы пакет из 40 акций стоимостью около $5 тыс. И хоть в реальности мои сегодняшние бумаги стоят порядка $6 тыс., «лишняя» тысяча точно не стоит потраченных нервов, времени и комиссий.

Почему сомнений в дальнейшем росте акций таких компаний практически нет? Они очень большие, с диверсифицированным бизнесом, максимально защищенным даже от таких передряг, как пандемия. Пусть у Disney встали на паузу их развлекательные парки, а мощные кинопремьеры пришлось перенести, зато выросли продажи мерча, а стриминговый сервис Disney+ показал, что способен подстраховать и обеспечить рост даже в сложнейшие времена.

Еще очевиднее обстоят дела с Apple. Компания по-прежнему выпускает лучшие в мире смартфоны, и нет даже намека на то, что в ближайшие годы ситуация изменится. Плюс опять же стриминг, надежнейший базис в виде магазина приложений, революционные чипы M1, которые обеспечат доминирование компании в компьютерном сегменте. Где-то на горизонте маячат новые продукты, включая электромобили. В общем, сегодня сложно предположить, что самая дорогая в мире корпорация замедлит темпы роста.

Но все же риски, конечно, есть. В отличие от тех же банков, высокотехнологичные гиганты больше подвержены колебаниям — бывают и падения до 10% в неделю. Впрочем, пока они всегда отыгрывались.

Много рисков, но очень весело

О, это самые веселые ребята. AMD, Zoom, авиакомпании и круизные лайнеры. И конечно, Tesla! Наблюдать за последней особенно забавно. В эту категорию входят компании, которые рассматриваются в первую очередь как средства для быстрого заработка. Главное — вовремя купить и с максимальной выгодой продать. Можно прогореть, но можно и заработать. Курс акций скачет, как необъезженный мустанг. При этом стоимость бумаг разогревается до значений, которым ну никак не соответствуют финансовые показатели и потенциал компаний.

При всем уважении к Tesla ее акции стали главной мишенью для самых отчаянных спекуляций, которые надули пузырь невиданных размеров, готовый вот-вот лопнуть. Или нет. Как бы то ни было, выглядит максимально стремно. Рискни я и с самого начала вложи все $2500 в Tesla, сегодня уже имел бы $22 тыс. Чистое безумие!

Самую большую и быструю прибыль мне принесли 50 акций United Airlines. В конце мая я купил их по $28 за штуку, а уже через неделю продал по $46. То есть было $1400, а через несколько дней стало $2300. Авиакомпании, включая Boeing, стали одной из любимых игрушек миллионов спекулянтов. Акции таких компаний в пандемию упали где-то до уровня грязи, после чего резко реагируют на любые новости, связанные с пандемией. Пошел слух о вакцине? Вот вам +20% в день! На следующие сутки нет новостей? Что ж, можете получить −50%.

Свою самую большую потерю я тоже получил в этой категории. Все потому, что сам нарушил свое же правило. Еще весной, тщательно повтыкав в графики, понял одну вещь: ни в коем случае нельзя вкладываться в фармацевтические компании. Курс акций многих из них меняется, не поддаваясь никакой логике.

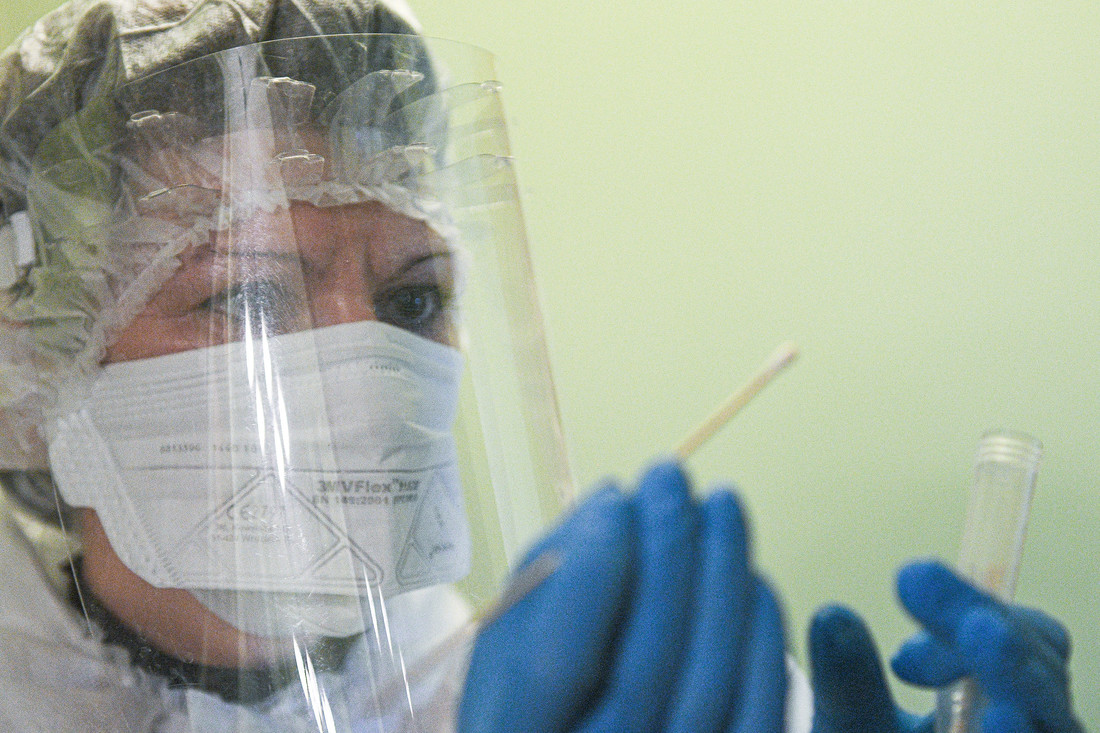

Тем не менее некоторые фармкорпорации выросли в десять раз на одних только новостях про вакцину. Коррекция на снижение в таких случаях неизбежна, но однажды я попался. Мой провал называется Moderna. Это та самая контора, которая вслед за Pfizer выпустила вакцину от коронавируса и акции которой еще в начале прошлого года стоили меньше $20, а на вакцинных новостях подскочили до $170.

К таким темпам я относился крайне осторожно, но в декабре рискнул и купил 16 бумаг по $138. Понадеялся, что одобрение на использование вакцины в США еще разок подстегнет стоимость компании. Не подстегнуло. А мне пришлось скидывать стремительно дешевеющие акции. Так за несколько дней я потерял около $500. Одна мысль грела: хоть с этой суммы не нужно платить подоходный налог (пока?).

С тех пор, к слову, ничего заметно не изменилось, и акции Moderna торгуются около $110.

Еще одни рисковые ребята — выходящие на IPO стартапы. С ними та же лотерея. Некоторые выстреливают в первые дни, а потом стремительно сдуваются. Некоторые падают в пропасть с первого же дня на бирже. Своими глазами видел печального человека, который потерял $1000 на вложениях в ЛГБТ-соцсеть.

Важно

За почти девять месяцев диванного трейдинга я подметил несколько важных моментов:

- Сейчас некоторые банки заманивают снижением минимального порога для торгов на бирже до $1000. Это не очень хорошая затея, потому что сумма крайне мала — может случиться так, что вся прибыль уйдет на комиссию банка (напомню, это около $15 за полную сделку с куплей и последующей продажей).

- Кстати о комиссиях. Еще один важный момент: при выводе прибыли 13% из нее заберет государство. Просто потому, что может. Ну, и еще какой-нибудь 1% может взять банк. Все это опять же делает сумму в $1000 не самой интересной.

- Лучше сразу смириться с возможной потерей всей суммы вложений. Так будет легче принимать факапы.

- При этом акции — далеко не такое рискованное дело, как азартные игры. Здесь ты вряд ли останешься в одних трусах. Главное — не вкладываться в потенциальных банкротов и надувающиеся пузыри (такие видны за три версты).

- Ваши акции вам не принадлежат. Они принадлежат банку, через который вы работаете. Это не точно, но, скорее всего, так. Отсюда — все риски, связанные с политической и экономической ситуацией в стране. Я к тому, что лучше не надеяться на вывод денег, если что-то пойдет совсем не так. Риски в наше время не меньше, чем у вкладов.

- А вот доходность заметно выше. Даже если тупо закинуть деньги в какую-нибудь условную Apple, прибыль будет в сотни раз выше несчастных отечественных процентов.

- Холодный рассудок — самое главное во всем этом деле. Импульсивные особы могут впасть в истерику при малейшем снижении котировок — и совершат ошибку. Нужно помнить, что ты ничего не потерял, пока не продал акции. Большинство из них рано или поздно отрастут до прежних значений.

- Даже с $2500 можно получать $500 в месяц. Но для этого придется работать — времени и сил на что-то другое может не остаться. К тому же сейчас сделать это намного сложнее из-за пройденной ямы с просадкой из-за пандемии и локдауна. Сегодня рынок ведет себя гораздо спокойнее, а значит, и спекулировать далеко не так выгодно.

- «Фарма» и соцсети для геев — зло. В том смысле, что все это рискованные и мало понятные для подобных мне профанов штуки. С китайскими компаниями связываться тоже рискованно. Они непрозрачны и выходят на американские биржи окольными путями.

- О дивидендах лучше сразу забыть, по крайней мере с микроскопическими суммами меньше $100 тыс. Многие даже самые богатые корпорации вообще предпочитают не выплачивать дивиденды. Другие могут расщедриться на доли процентов. Причем 30% из них все равно останутся в США.

- Простые белорусы с небольшим объемами денег могут рассчитывать не столько на инвестиции, сколько на спекуляции. Слова созвучны, но не всегда синонимичны.

Согласно данным диванных экспертов, 80,1% граждан капиталистических стран хранят деньги не в сберегательной кассе, а в акциях, и лишь около 3% готовы делать вклады. Но это не точно. Мораль из всего этого будет в виде вопроса: а что, правда еще есть смысл заносить собственные деньги (особенно валюту) в банки?

Вот такой получился опыт. Волком с Уолл-стрит себя не чувствую, а потому внимательно прочитаю комментарии многочисленных опытных трейдеров о том, как на самом деле правильно торговать на бирже и что «лучше бы биток купил пять лет назад, лох».

Наш канал в Telegram. Присоединяйтесь!

Есть о чем рассказать? Пишите в наш Telegram-бот. Это анонимно и быстро

Перепечатка текста и фотографий Onliner без разрешения редакции запрещена. nak@onliner.by